Đây là 8 chiếc chìa khóa đã giúp Mark Minervini - người được mệnh danh là "phủ thủy trader" trong giới đầu tư tài chính trên thị trường chứng khoán, giành ngôi vị quán quân trong cuộc thi Nhà vô địch đầu tư Hoa Kỳ năm 1997 với tỷ suất sinh lợi 155%.

Theo Mark Minervini, muốn đạt được thành tích siêu hạng trên thị trường chứng khoán, bạn phải học cách làm được 2 điều trọng yếu sau: Thứ nhất, kiếm được nhiều tiền nhất có thể khi bạn quyết định đúng. Thứ hai, đừng để tài khoản gặp phải những đợt sụt giảm mạnh.

Nắm giữ được 8 chìa khóa vàng, bạn có thể đạt được tỷ suất sinh lời cao và chỉ chấp nhận mức rủi ro thấp. Theo đó, có 4 chìa khóa tạo ra lợi nhuận và 4 chìa khóa giới hạn mức sụt giảm tài khoản.

|

| Anh minh họa. (Nguồn: MegaBot) |

4 chìa khóa tạo ra lợi nhuận lớn

Chìa khóa 1: Xác định thời điểm

Đạt được thành công lâu dài không giống như việc trúng vé số, nghĩa là bạn chỉ cần một vài con số may mắn. Thành công lâu dài đòi hỏi bạn phải làm việc cật lực trong nhiều năm cho thời khắc "đúng lúc đúng chỗ".

Khi giao dịch từng cổ phiếu cụ thể, đặc biệt là những cổ phiếu nhỏ và ít tên tuổi, và định thời điểm dễ dàng hơn so với cố gắng xác định xu hướng thị trường chung mỗi ngày. Công việc của bạn là định thời điểm mua lúc có kháng cự yếu nhất.

Đường kháng cự yếu nhất này là mức giá cổ phiếu dễ dàng xuyên qua và tạo nên những đợt tăng giá theo bước giá lớn trong thời ngắn.

Với những giao dịch tốc độ, bạn có thể lãi kép số tiền của mình với tốc độ rất nhanh. Đáng chú ý hơn, bạn có thể hưởng tỷ suất sinh lời 20%, 30% hoặc 50% chỉ trong vài tháng, thậm chí vài tuần.

Chìa khóa 2: Đừng đa dạng hóa

Bạn sẽ không bao giờ đạt được tỷ suất sinh lời lớn một cách bền vững nếu bạn đa dạng hóa quá rộng. Để tạo ra tỷ suất sinh lợi lớn một cách bền vững, bạn cần tập trung vào những cổ phiếu tốt nhất (khoảng 4-5 cổ phiếu) phụ thuộc vào quy mô tài khoản và khả năng chấp nhận rủi ro của bạn và gọi đây là danh mục tập trung, và bạn hãy đảm bảo theo dõi những cổ phiếu này chặt chẽ.

Khi bạn mua dàn trải trên nhiều lĩnh vực của thị trường và trên nhiều cổ phiếu khác nhau, cuối cùng bạn chỉ kết thúc với mức sinh lời trung bình. Bạn có thể may mắn khi tiến hành đa dạng hóa trong một thị trường tăng giá mạnh có tỷ suất sinh lời cao vì toàn bộ thị trường đều tăng giá.

Nhưng đa dạng hóa không thể làm điều này mãi mãi, sẽ có năm thành công và năm thất bại. Để đạt được thành tích siêu hạng, bạn chỉ cần tập trung vào những cổ phiếu tốt nhất và đúng thời điểm.

Chìa khóa 3: Vòng quay nhanh không phải là điều cấm kỵ

Hầu hết các nhà quản lý quỹ luôn làm là giữ cho vòng quay của danh mục thấp vì phí hoa hồng và tránh né thuế. Họ không tán thành việc mua bán liên tục. Nhưng nếu bạn có lợi thế quản trị danh mục tập trung, vòng quay nhanh là điều tốt.

Việc đóng và mở vị thế với tốc độ nhanh sẽ giúp bạn nhanh chóng lãi kép số tiền. Không nên giới hạn việc mua hoặc bán cổ phiếu vì lo lắng vòng quay danh mục tăng cao hoặc vì bạn sẽ phải trả nhiều thuế hơn cho khoản lợi nhuận kiếm được.

Chìa khóa 4: Luôn duy trì tỷ số lợi nhuận/rủi ro ở mức cao

Bạn điềm tĩnh sử dụng lợi thế trong xu hướng tăng giá mạnh, nhưng phải biết bảo vệ tài khoản của mình bằng cách đóng lệnh thật nhanh khi mọi thứ chống lại bạn.

Bạn nên có góc nhìn ngắn hạn đối với khoản lỗ và góc nhìn dài hạn đối với khoản lãi. Hay nói cách khác, hãy cắt lỗ thật nhanh và để lãi tiếp tục sinh lời.

Bất kể giao dịch ở khung thời gian nào, bạn luôn phải giữ rủi ro ở mức thấp so với lợi nhuận.

Ví dụ: nếu thấy cơ hội cổ phiếu tăng 15%, bạn nên thiết lập mức dừng lỗ 7-8%, thậm chí có thể thấp hơn.

4 chìa khóa để giới hạn mức sụt giảm tài khoản

Chìa khóa 1: Bán khi cổ phiếu đang tăng giá mạnh

Luôn nhớ rằng: Bán sớm hơn là bán muộn.

Nhà đầu tư chuyên nghiệp bán khi cổ phiếu đang tăng mạnh. Họ muốn bán khi có nhiều người mua. Ngược lại, các nhà giao dịch nghiệp dư vì quá vui mừng và tham lam nên nghĩ rằng, cổ phiếu đăng tăng giá của họ sẽ không bao giờ giảm.

Nếu bạn không bán khi cổ phiếu đang tăng giá mạnh, bạn có thể rơi vào tình huống trong đó rủi ro lớn hơn so với tiềm năng lợi còn lại. Nếu bạn chờ đợi quá lâu để bán, xu hướng tăng giá kết thúc và cổ phiếu rớt giá không phanh.

Khi rơi vào vùng lỗ, lý trí của nhà đầu tư tê liệt, họ thậm chí không muốn bán ra nữa và chỉ trích bản thân đã không chịu bán sớm khi có lợi nhuận cao.

Chìa khóa 2: Giao dịch nhỏ trước khi giao dịch lớn

Khi bạn đúng, bạn có thể giao dịch với quy mô vị thế lớn cho mỗi giao dịch và tăng dần sự chấp nhận rủi ro. Bạn có thể trở nên giao dịch năng động hơn vì đang hoạt động hiệu quả trên thị trường và đã có một tấm đệm lãi.

Nhưng khi bạn sai, mọi thứ hoạt động không tốt bạn không nên hoạt động tích cực. Khi mọi thứ trở nên khó khăn và liên tục thua lỗ, hầu hết các nhà đâu tư đều muốn thực hiện một "giao dịch trả thù" để mong nhanh chóng trở lại điểm hòa vốn. Điều này đồng nghĩa rằng bạn sẽ tăng gấp đôi, gấp ba vị thế đang lỗ để có thể lấy lại số tiền đã mất.

Thỉnh thoảng trong ngắn hạn, việc này có thể giải cứu tài khoản bạn. Nhưng nếu bạn cứ tiếp tục lặp lại hành động này về dài hạn chắc chắn bạn sẽ gặp phải mức sụt giảm tài khoản lớn và những thảm họa không thể tránh khói.

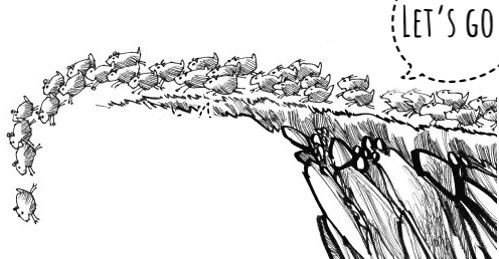

Hãy ghi nhớ ba cái bẫy chết người dành cho nhà giao dịch như sau: Cảm xúc - nguyên nhân chính khiến bạn làm những hành động phi lý trí; Ý kiến cá nhân - tạo ra những định kiến giới hạn tầm nhìn của bạn; Cái tôi cá nhân - khiến bạn không thừa nhận và chỉnh sửa các sai lầm.

Chìa khóa 3: Luôn luôn giao dịch theo xu hướng

Nếu cố gắng giao dịch ngược xu hướng, bạn sẽ hiếm khi đúng.

Một khi xu hướng giảm được thiết lập, sẽ rất rủi ro thực hiện mua vào vì gặp phải áp lực bán tháo rất mạnh. Nếu bạn dùng lệnh dừng lỗ chặt, thấm chí một cú rơi nhẹ của thị trường cũng khiến bạn bị dính lệnh dừng lỗ và tạo ra 1 giao dịch lỗ.

Hãy để thị trường lên tiếng, không phải ý kiến cá nhân của bạn. Khi bạn mua, hãy đi theo xu hướng của thị trường. Nếu cổ phiếu bạn yêu thích bị giảm giá, hãy chờ đợi cho đến khi nó bắt đầu tăng trở lại trước khi bạn giải ngân số vốn của mình.

Chìa khóa 4: Hãy bảo vệ tại điểm hòa vốn một khi có được một khoản lợi nhuận khá lớn

Quy tắc này bắt nguồn từ chân lý "hãy bảo vệ nguồn vốn của bạn sớm nhất". Nếu điều kiện thị trường khó khăn, bạn nên di chuyển lệnh dừng lỗ thật nhanh. Khi giao dịch của bạn có lãi và đó là một khoản lãi lớn, bạn nên bảo vệ giao dịch này tại điểm hòa vốn hoặc ít nhất nâng lệnh dừng lỗ lên để làm giảm rủi ro.

Kết luận:

8 chìa khóa vàng giúp bạn mở ra cánh cửa trở thành nhà giao dịch siêu hạng này là kết tinh của nhà đầu tư Mark Minervini. Trong hơn 30 năm giao dịch trong mảng đầu tư tài chính đã biến Mark từ một nhà đầu tư tầm thường thành 'phủ thủy trader' trong giới.

| Mr. Khánh - Founder hệ thống MegaBot. Tham gia Group tư vấn tại đây. |

| Hiệu ứng chuột Lemming và tâm lý đám đông trên thị trường chứng khoán |

| Diễn biến thị trường chứng khoán ngày 30/10: Đầy thăng trầm và cảm xúc |

| Nhận định thị trường chứng khoán ngày 30/10: Ổn định và hồi nhẹ |